「ATMの画面に『お振込』と『お振替』ってあるけど、どっちを選べばいいの?」

「家賃を大家さんの口座に送るのは、振込?それとも振替?」

「『口座振替』って言葉もあるけど、これは引き落としのこと?」

銀行のATMやネットバンキングを利用していると、必ず目にする「振込(ふりこみ)」と「振替(ふりかえ)」という言葉。似ているようでいて、その意味と機能は全く異なります。この違いを理解しないまま操作すると、余計な手数料を払ってしまったり、目的の取引ができなかったりする可能性があります。

この記事では、そんな金融初心者の方のために、「振込と振替の決定的な違い」について分かりやすく解説します。

さらに、「引き落とし(口座振替)」との関係性や、手数料の違い、賢い使い分けのコツまで、あなたの疑問をすべて解消します。この記事を読めば、もう銀行の画面の前で迷うことはありません。

目次を開く

- 【結論】振込と振替の最大の違いは「お金の移動先」

- 🔷「振込」は “他人”の口座にお金を送ること

- 🔷「振替」は “自分”の口座間でお金を移すこと

- 🔷まずはこのイメージを掴もう!

- 「振込とは?」仕組みと具体例を分かりやすく解説

- 🔷他の銀行や他人名義の口座への送金サービス

- 🔷こんな時に使う!「振込」の具体的な利用シーン

- 🔷「振込」で必ず発生する「手数料」

- 「振替とは?」仕組みと具体例を分かりやすく解説

- 🔷同一銀行内の自分名義の口座間での資金移動

- 🔷こんな時に使う!「振替」の具体的な利用シーン

- 🔷「振替」の手数料は原則無料!

- 【徹底比較表】一目でわかる!振込と振替の5つの違い

- 【重要】「引き落とし(口座振替)」とは?振込・振替との決定的な違い

- 🔷「引き落とし」は "自動的"にお金が支払われる仕組み

- 🔷振込・振替との最大の違いは「お金を動かす主体」

- 🔷「引き落とし」の具体例

- ゆうちょ銀行は特別?「電信振替」という言葉に注意

- 🔷ゆうちょ銀行では「振替」が他人への送金も意味する

- 🔷ゆうちょ口座間の送金は「電信振替」

- 🔷他の銀行口座への送金は「振込」

- 🔷なぜこんなに複雑なの?歴史的経緯を簡単に解説

- ATM・ネットバンキングでの操作ミスを防ぐポイント

- 🔷「誰の」「どの銀行の」口座に送るのかをまず確認

- 🔷操作画面で迷ったら「自分名義か、他人名義か」で判断

- 🔷手数料の表示を必ずチェックしよう

- まとめ:言葉の違いを理解して、手数料を節約し賢く使い分けよう!

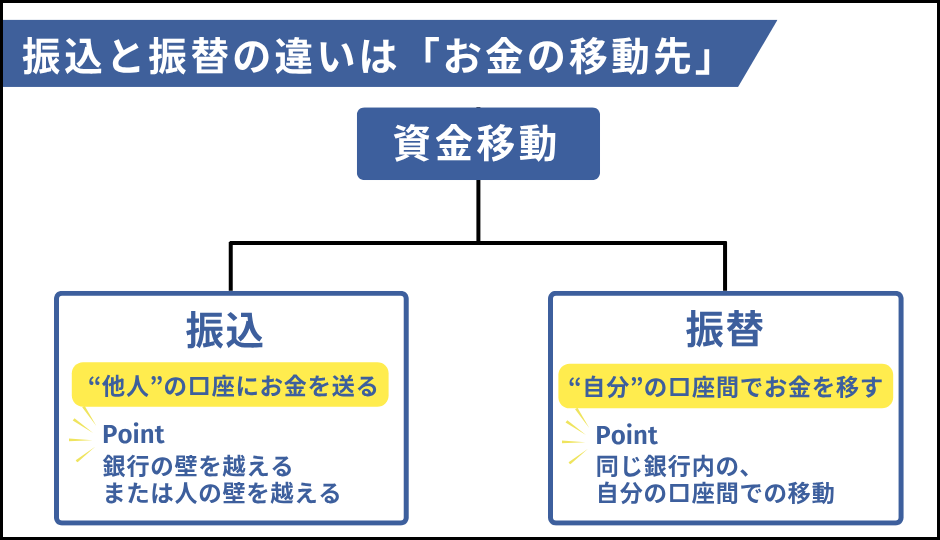

【結論】振込と振替の最大の違いは「お金の移動先」

まず、この記事の結論からお伝えします。

「振込」と「振替」の最も大きな違いは、「誰の口座にお金を動かすのか」という点です。

🔷「振込」は “他人”の口座にお金を送ること

振込とは、自分以外の他人名義の口座や、自分が持つ他の銀行の口座へお金を送る手続きのことです。金融機関を介して、送金先と送金元をつなぐイメージです。

例:A銀行の自分の口座から、B銀行の大家さんの口座へ家賃を送る。

🔷「振替」は “自分”の口座間でお金を移すこと

振替とは、同一の金融機関内にある、自分名義の口座間でお金を移動させる手続きのことです。自分の財布の中で、お金を右のポケットから左のポケットへ移すイメージです。

例:A銀行の自分の普通預金口座から、同じA銀行の自分の定期預金口座へお金を移す。

🔷まずはこのイメージを掴もう!

振込:[あなた(A銀行)] → [他人(B銀行 or A銀行)]

特徴:銀行の壁を越える、または人の壁を越える

振替:[あなた(A銀行・普通預金)] ⇔ [あなた(A銀行・貯蓄預金)]

特徴:同じ銀行内の、自分の口座間での移動

この「他人か、自分か」というポイントさえ押さえれば、基本的な使い分けはマスターしたも同然です。

「振込とは?」仕組みと具体例を分かりやすく解説

では、それぞれの言葉の意味をさらに深掘りしていきましょう。まずは「振込」からです。

🔷他の銀行や他人名義の口座への送金サービス

「振込」は、金融機関を仲介して、特定の口座にお金を送金するサービス全般を指します。送金先の口座は、自分とは異なる銀行のものでも構いませんし、同じ銀行内であっても自分以外の誰か(家族、大家さん、企業など)の口座であれば、それは「振込」に該当します。

🔷こんな時に使う!「振込」の具体的な利用シーン

日常生活で「振込」を利用するのは、主に以下のような「支払い」や「送金」の場面です。

🔶 家賃や駐車場の月謝の支払い

大家さんや管理会社が指定する銀行口座へ、毎月の家賃などを支払うケースです。これは、他人名義の口座へのお金の移動なので「振込」です。

🔶通販サイトでの代金支払い

インターネットショッピングなどで「銀行振込」を選択した場合、お店が指定する口座へ代金を支払います。これも代表的な「振込」の例です。

🔶家族や友人への仕送り

離れて暮らす子供への仕送りや、友人に立て替えてもらったお金を返す場合など、個人間の送金も「振込」にあたります。

🔶各種サービスの料金支払い

塾の月謝や習い事の会費など、指定された口座へ料金を支払う場合も「振込」です。

🔷「振込」で必ず発生する「手数料」

「振込」を行う際には、ほぼ必ず「振込手数料」が発生します。

🔶なぜ手数料がかかるのか?

振込は、異なる銀行間の取引を中継する「全国銀行データ通信システム(全銀システム)」などを利用して行われます。銀行は、このシステムの利用料や、取引の安全性を確保するための人件費・設備費などを、手数料という形でお客さまに負担してもらっているのです。

🔶手数料を安く抑えるコツ

振込手数料は、数百円単位ですが、積み重なると大きな出費になります。以下の方法で安く抑えることが可能です。

- ネットバンキングを利用する:窓口やATMより手数料が安く設定されている場合がほとんどです。

- 同じ銀行内での振込にする:他の銀行への振込(他行宛)より、同じ銀行への振込(自行宛)の方が手数料は安くなります。

- 手数料無料の特典がある銀行を選ぶ:特定の条件(給与振込口座に指定するなど)を満たすと、月数回まで振込手数料が無料になる銀行もあります。

「振替とは?」仕組みと具体例を分かりやすく解説

次に、「振替」について詳しく見ていきましょう。「振込」との違いを意識すると、より理解が深まります。

🔷同一銀行内の自分名義の口座間での資金移動

「振替」は、きわめてシンプルな取引です。あなたが同じ銀行に複数持っている自分名義の口座間で、自由にお金を移し替えることを指します。ここには他人も他の銀行も介在しません。あくまで自分の資産内での資金移動です。

🔷こんな時に使う!「振替」の具体的な利用シーン

「振替」は、「支払い」よりも「貯蓄」や「資産運用」の準備段階でよく利用されます。

🔶普通預金から貯蓄預金・定期預金へお金を移す

給料が振り込まれた普通預金口座から、少しでも金利の高い貯蓄預金や、満期まで引き出せない定期預金へお金を移して、計画的に貯蓄するケースです。

🔶投資信託や外貨預金の購入資金を移動させる

証券口座と連携した銀行口座で、投資信託などを買うために、普通預金から資金を移す場合も「振替」です。

🔶カードの引き落としに備えて別口座から資金をまとめる

普段使っている普通預金とは別に、クレジットカードの引き落とし専用の口座を作っている場合、引き落とし日前にその口座へ必要な金額を移しておく。これも「振替」です。

🔷「振替」の手数料は原則無料!

「振替」の最大のメリットは、手数料が原則として無料であることです。

これは、銀行のシステム内で完結する単純なデータ上の移動であり、他行との連携なども必要ないためです。ただし、一部のサービスや金融機関によっては、口座振替の利用に際して手数料が発生する場合があります。

【徹底比較表】一目でわかる!振込と振替の5つの違い

ここまでの内容を、比較表にまとめてみました。この表を見れば、両者の違いが一目瞭然です。

| 比較項目 | 振込 | 振替 |

| お金の移動先 | 他人名義の口座、または他行の自分名義口座 | 同一銀行内の自分名義の口座間 |

| 手数料 | 原則有料 | 原則無料 |

| 利用できる口座 | 異なる銀行間でもOK | 同一銀行内のみ |

| 主な目的 | 支払い、送金(家賃、通販代金など) | 貯蓄、資金移動(定期預金へ移動など) |

| ATMの等ボタン | 「お振込」 | 「お振替」「口座間振替」 |

【重要】「引き落とし(口座振替)」とは?振込・振替との決定的な違い

さて、ここで新たな登場人物「引き落とし」について解説します。正式には「口座振替」と呼ばれ、これもまた混同しやすい言葉です。

🔷「引き落とし」は “自動的”にお金が支払われる仕組み

「引き落とし(口座振替)」とは、あなたが事前に契約した企業やサービス提供者が、毎月決まった日に、あなたの銀行口座から自動的にお金を引き去る形で代金を回収する仕組みのことです。

🔷振込・振替との最大の違いは「お金を動かす主体」

これが決定的な違いです。

🔶振込・振替:自分自身で手続きを行う

「振込」も「振替」も、ATMやネットバンキングを操作して、あなた自身の意思で、その都度お金を動かすアクションです。

🔶引き落とし:事業者側が手続きを行い、自分の口座から引き去る

「引き落とし(口座振替)」は、あなたが一度「口座振替依頼書」を提出すれば、あとは事業者側が銀行に請求をかけ、自動的にお金が動きます。 あなたが毎回手続きをする必要はありません。

🔷「引き落とし」の具体例

私たちの生活は、この「引き落とし」に大きく支えられています。

- クレジットカードの利用代金:毎月の利用額が、指定日にカード会社によって引き落とされる。

- 公共料金(電気・ガス・水道)や携帯電話料金:毎月の料金が、電力会社や通信会社によって引き落とされる。

- 保険料やサブスクリプションサービスの月会費:生命保険料や動画配信サービスの料金が引き落とされる。

つまり、「引き落とし」とは、定期的な支払いを自動化してくれる便利なサービスなのです。

ゆうちょ銀行は特別?「電信振替」という言葉に注意

ほとんどの民間銀行では、これまで説明した通りのルールが適用されます。しかし、ゆうちょ銀行だけは、少し特殊な言葉の使い分けがあるので注意が必要です。

🔷ゆうちょ銀行では「振替」が他人への送金も意味する

ゆうちょ銀行のATMや窓口で、あるゆうちょ口座から、別のゆうちょ口座へ送金する場合、操作画面では「お振込」ではなく「ご送金(電信振替)」というボタンを選ぶことになります。

🔷ゆうちょ口座間の送金は「電信振替」

🔶[あなた(ゆうちょ口座)] →→ [他人(ゆうちょ口座)]

この取引を、ゆうちょ銀行では「電信振替(でんしんふりかえ)」と呼びます。民間銀行でいうところの「自行宛の振込」に近いですが、名称が「振替」となっている点がポイントです。手数料は、民間銀行の振込に比べて安価な傾向にあります。

🔷他の銀行口座への送金は「振込」

🔶[あなた(ゆうちょ口座)] →→ [他人(ゆうちょ以外の銀行口座)]

この場合は、他の銀行と同じく「振込」という扱いになります。

🔷なぜこんなに複雑なの?歴史的経緯を簡単に解説

これは、ゆうちょ銀行がもともと国営の「郵便貯金」であった歴史的経緯によります。郵便貯金は、国民の貯蓄を促進するための制度として、独自のネットワークで発展しました。そのため、口座の仕組みや用語が、民間銀行とは少し異なるのです。

ATM・ネットバンキングでの操作ミスを防ぐポイント

最後に、実際の操作で迷わないためのポイントをまとめます。

🔷「誰の」「どの銀行の」口座に送るのかをまず確認

操作を始める前に、送金先の情報を手元に用意し、「これは自分名義の口座か?他人名義か?」「同じ銀行か?違う銀行か?」を明確にしましょう。

🔷操作画面で迷ったら「自分名義か、他人名義か」で判断

自分名義の同じ銀行の口座 → 「振替」を選べばまず間違いありません。

それ以外(他人名義、または自分の他行口座) →「 振込」を選びます。

🔷手数料の表示を必ずチェックしよう

最終確認画面では、必ず手数料が表示されます。「振替」のつもりで操作していて、ここに手数料が表示されたら、それは「振込」の操作をしている可能性が高いです。一度立ち止まって、操作内容を見直しましょう。

まとめ:言葉の違いを理解して、手数料を節約し賢く使い分けよう!

今回は、「振込」「振替」「引き落とし」という3つの金融用語の違いについて、詳しく解説しました。

- 振込:他人の口座への送金。手数料は有料。家賃や通販代金の支払いに使う。

- 振替:自分の口座間の資金移動。手数料は無料。貯蓄や資産運用の準備に使う。

- 引き落とし(口座振替):事業者が自分の口座から代金を自動で引き去る仕組み。公共料金やクレジットカード代金の支払いに使う。

これらの違いを正しく理解することは、単に言葉を知るだけでなく、無駄な手数料を払わないという実用的なメリットに直結します。特に、ネットバンキングなどを活用すれば、その差は年間にすると数千円にもなることがあります。

これからはATMやスマホの画面の前で自信を持って操作し、よりスマートで賢いマネーライフを送ってください。